从华兴银行2024年财报可见其经营压力:2022年营收下滑2.4%后,2023年进一步萎缩5.51%,净利润回落至五年前水平。资产质量方面,该行不良贷款率从2021年的0.89%升至2023年的1.57%,2024年微降至1.53%,仍高于同期全国股份制商业银行1.22%的平均水平。

为化解资产质量压力,华兴银行加速不良资产处置。2025年,该行通过阿里资产平台折价拍卖10笔单户不良债权(折价率4-7折),同时推出超50个不良资产包招商。

穿透股权结构可见,华兴银行前三大股东为侨鑫集团(持股20%)、升龙集团(12.5%)、勤诚达(10%),均为房地产企业。股权质押方面,升龙集团质押50%股份(10亿股中的5亿股),勤诚达质押49%股份(8亿股中的3.92亿股),两者质押股份占总股本11.15%。信用层面,2024年5月至2025年5月,升龙集团14次列为被执行人,被执行总金额14.28亿元。目前,勤诚达因债务问题而官司不断,并且已被申请限消令。

业绩承压,薪酬统计口径存争议

截至2024年末,尽管华兴银行资产规模突破4,600亿元,较年初增长6.22%,但华兴银行营收83.67亿元,同比下滑0.5%,连续三年走低;净利润28.52亿元,连续两年下降,呈现“规模增、效益减”的背离态势。同期,该行因高管薪酬统计口径问题陷入舆论争议,引发市场对公司治理的关注。

从财报结构看,该行营收下降的主因在于利息净收入下滑和手续费收入锐减。2024年,该行利息净收入53.62亿元,同比下降8.21%、手续费及佣金净收入3.09亿元,同比下降41.45%。而信用减值损失扩大至30.62亿元拖累了净利润。尽管投资收益同比增长29.56%至26.42亿元,但仍无法弥补利息与中间业务收入的下滑。

截至2024年末,华兴银行正常类贷款2,333.61亿元,关注类贷款83.56亿元,不良贷款余额达37.49亿元(其中次级类22.69亿元、可疑类10.66亿元、损失类4.14亿元)。关注类与不良贷款规模增长,显示潜在风险需持续关注。

资本充足率方面,华兴银行资本充足率13.21%、一级资本充足率11.11%,均高于监管要求,但核心一级资本充足率8.98%已接近8%的监管预警值。拨备覆盖率207.14%。

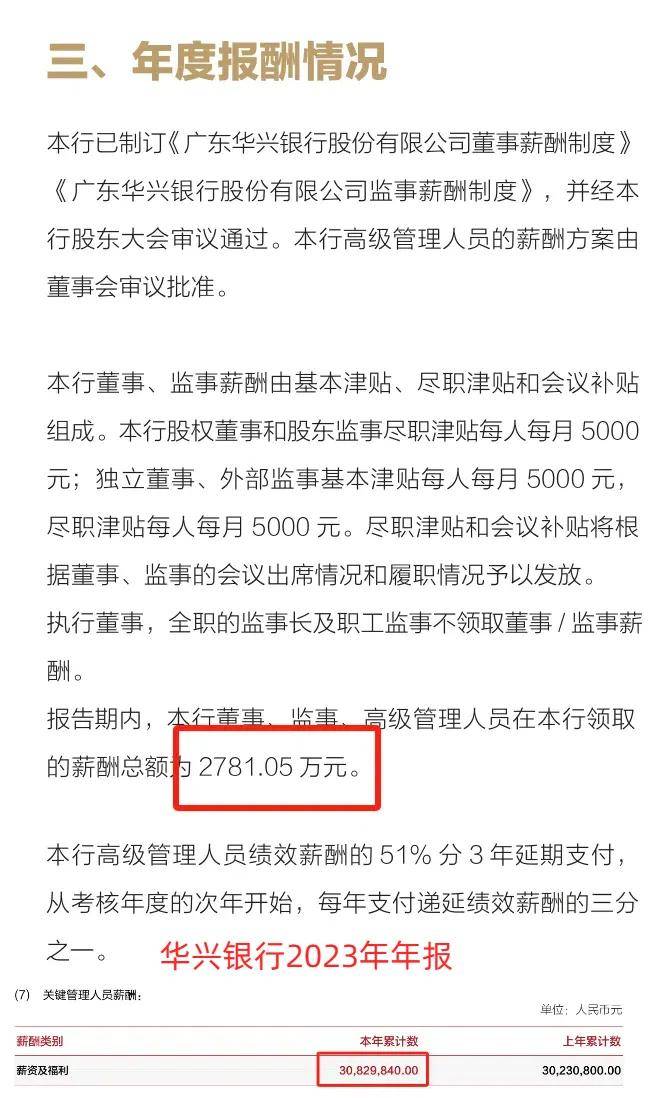

2024年,华兴银行因董监事薪酬问题引发争议。有报道称,董监事单次会议补贴1.5万元补贴,叠加每月1万元固定津贴,被质疑“天价出场费”。尽管该行澄清执行董事及股东监事不领取相关补贴,但年报薪酬数据统计口径前后不一致,引发市场对信息披露规范性的质疑。

对比两年年报可见,2023年年报初版披露10位高管薪酬2,481.45万元,修正后董监高总薪酬2,781.05万元,关键管理人员薪酬单独列示3,082.98万元。

上图来源:华兴银行2023年年报

上图来源:华兴银行2024年年报

2024年年报显示,该行董监高与关键管理人员薪酬均披露为2,387.87万元,但未说明统计口径是否与2023年一致。数据披露方式的变化及口径差异,引发市场对薪酬数据可比性的质疑。

值得关注的是,2024年新增党委书记、副行长张某玉,但董监高及关键管理人员总薪酬同比下降14.13%。

不良贷款率逐年上升,处置不良资产力度加大

近四年数据显示,华兴银行不良贷款率从2021年的0.89%升至2023年的1.57%,2024年微降至1.53%,仍高于全国股份制商业银行1.22%的平均水平。不良贷款率高位运行,凸显资产质量处置压力。

2024年末,该行关注类贷款83.56亿元,较年初激增16.16亿元,可疑类贷款10.66亿元(同比增加7.68亿元),逾期贷款55亿元(同比增长27%)。三类贷款规模扩大,反映潜在风险向不良贷款迁徙的压力。

联合资信在评级报告指出,2024年末华兴银行展期贷款中66.94%为房地产相关贷款,对应关注类贷款余额22.85亿元(占关注类贷款总额27.35%)。由于展期贷款以正常类为主,房地产行业波动可能直接引发资产质量下迁风险。

尽管华兴银行加速处置不良资产,但市场反应冷淡。2024年挂牌的3个资产包(本息合计8.32亿元)全部流拍,最终转至线下;2025年新增10笔单户债权以4-7折拍卖,超50个资产包招商,抵押物以房产为主(商业地产占比偏高),债务人以自然人为主。

前三大股东质押比例较高,股权被拍卖

股权结构显示,华兴银行前三大股东——侨鑫集团(持股20%)、上海升龙(12.5%)、勤诚达(10%),均为房地产行业企业,且均面临严重流动性危机。

截至2024年年末,升龙集团所持有的10亿股股份中,有50%已经办理了质押;勤诚达持有的8亿股股权里,质押比例为49%质押,上述股东合计质押股份占总股本11.15%。同时,两家股东均被限制高消费,股权质押风险与信用危机叠加,可能影响华兴银行股权结构稳定性,需持续关注质押股份的冻结与处置风险。

上图来源:天眼查

值得注意的是,2024年5月至2025年5月,升龙集团14次列为被执行人,被执行总金额14.28亿元。

目前,勤诚达因债务问题而官司不断,并且已被申请限消令。深圳资产管理有限公司针对勤诚达、深圳市港地实业有限公司等关联方,向法院提交了强制执行的申请,此次执行标的为 9.68 亿元,其中未履行金额达到了 9.63 亿元。

值得注意的是,深圳市中级人民法院已经下达了限制消费令,对勤诚达及其法定代表人廖某源采取了限制高消费的举措。此外,申请拍卖勤诚达持股的无锡联信资产管理有限公司,其执行标的数额为 4.52 亿元。

此外,华兴银行近年股权拍卖频繁流拍。例如,2024年9月北京鑫通万宝商贸有限公司持有的3,500万股股权(评估值1亿元)历经两轮竞拍后,最终变卖起拍价降至5625.2万元仍无人问津。首次竞拍起拍价为7,031.5万元,反映出市场对股权估值的谨慎态度。

2025年4月,升龙集团持有的1.5亿股股份在阿里司法拍卖平台进行第二次公开拍卖,因无人出价流拍。

2024年10月28日,勤诚达持有的1.758亿股股份(评估价5.68亿元)被江苏省无锡市中级人民法院强制执行拍卖,起拍价3.97亿元(评估价7折,单价2.261元/股)。此类司法处置可能进一步影响华兴银行股权结构稳定性。

另外,华兴银行与侨鑫集团之间的关联交易情况同样值得留意。目前,华兴银行与侨鑫集团关联交易金额超1亿元,其中2024年吸收侨鑫集团存款2,454.01万元,同比增长121.62%。在股东流动性紧张背景下,此类关联交易的合理性及风险敞口需持续关注。

随着房地产行业调整持续,华兴银行面临两大核心挑战:不良资产处置能否有效改善资产质量;股东风险高度关联下,是否会触发资本补充压力。上述问题将直接影响该行的可持续发展能力。