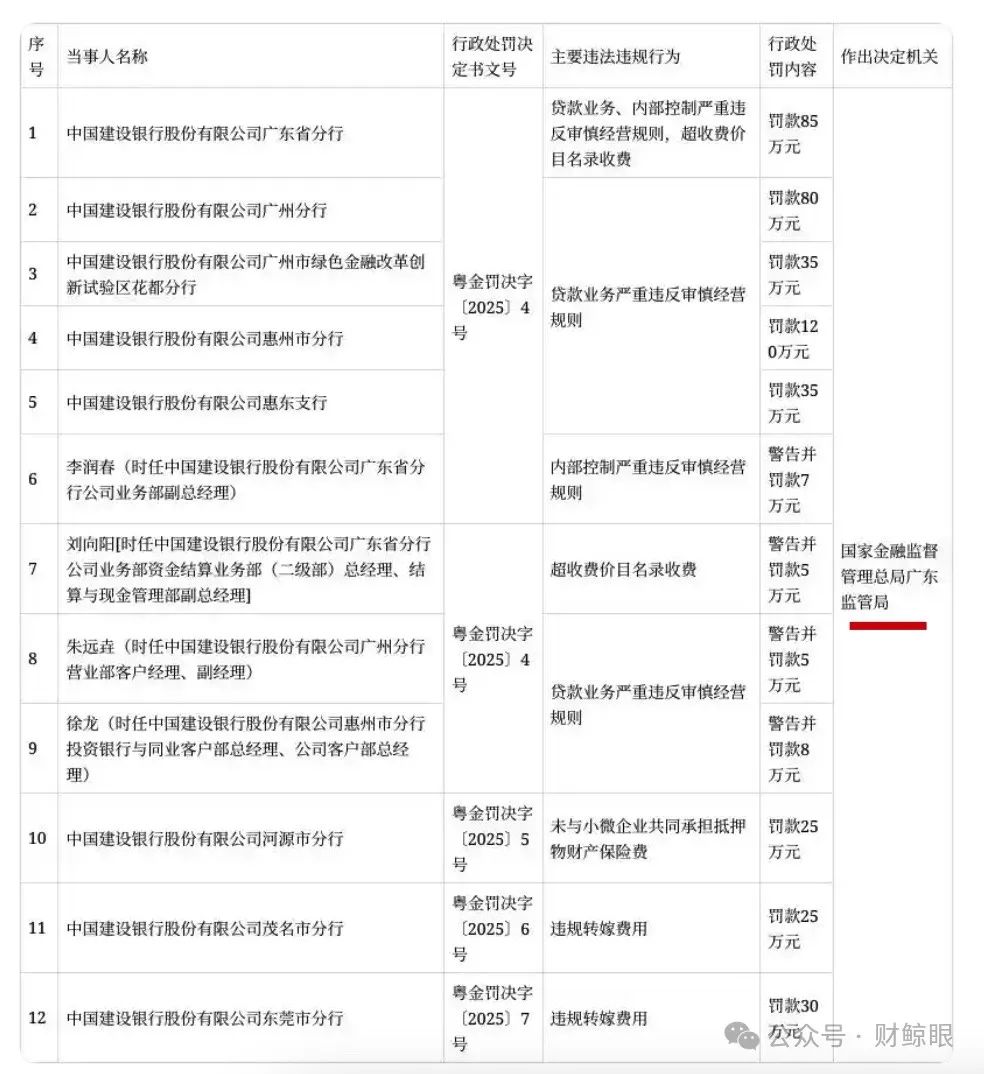

2月17日,国家金融监督管理总局广东监管局发布公告,中国建设银行广东省内分支机构因贷款业务违规、内部控制失效等多项问题,一日内连收 12 张罚单,合计被罚 435 万元。

这并非偶然事件,自 2024 年以来,建行已多次收到大额罚单,累计罚金突破千万元大关。这场持续的 “罚单雨”,不仅是建行自身的问题,更反映出国有大行在内部控制方面的漏洞,以及金融严监管时代银行业面临的深层变革挑战。

(图源:国家金融监督管理总局广东监管局官网)

(图源:国家金融监督管理总局广东监管局官网) (图源:国家金融监督管理总局广东监管局官网)

(图源:国家金融监督管理总局广东监管局官网)解剖“罚单病灶”:贷款失控的三重症结

从广东的 435 万元罚单到河南的 470 万元重罚,建行的违规行为呈现出高度的趋同性,核心问题直指贷款管理失控,主要体现在以下三个方面:

贷前调查“走过场”

郑州自贸区分行在发放个人住房贷款时,未核实借款人资质和抵押物真实性,导致贷款资金空转套利;温州分行因 “三查不审慎”,致使信贷资金违规流入股市,支行行长被终身禁业。这些案例表明,部分分支机构为了追求业绩规模,将风控置于次要位置。

贷后管理“失明症”

绍兴分行的 180 万元罚单显示,流动资金贷款被挪用至房产投资和证券市场,甚至出现员工出借资金给客户的恶性事件。技术手段的缺失,如智能合约监控的不足,以及制度执行的疲软,使得资金流向监管难以落实。

收费乱象“薅羊毛”

广东分行超收费名录收取费用,郑州支行违规转嫁财务顾问费,这反映出基层机构在息差收窄压力下,为了增加收入而采取的不当行为。

监管逻辑嬗变:从“罚机构”到“惩个人”的双重震慑

与以往不同,本轮监管呈现出两大新特征:

穿透式追责

2024 年建行被罚案例中,河南分行 7 名责任人被警告,宁夏分行 3 名高管遭处罚,个人追责比例较三年前提升 40%。监管不再仅仅处罚机构,而是直接追究个人责任,促使银行重塑权责体系。

技术性围堵

监管层要求银行运用智能合约、资金流向追踪系统等技术手段,从技术层面封堵套利空间。这推动建行等机构加速数字化转型,但也面临历史数据治理、系统对接等诸多挑战。

业绩承压与风险共振:罚单背后的经营困局

频繁的处罚与业绩下滑形成了恶性循环:

息差缩水雪上加霜

2024 年上半年,建行净息差跌至 1.54%,利息净收入同比减少 161 亿元。违规收费乱象在一定程度上是银行在盈利压力下的 “应激反应”。

资产质量隐忧浮现

个人住房贷款不良率从 0.42% 升至 0.54%,消费贷不良率突破 1.57%,前期粗放放贷的负面影响逐渐显现。

投资者信心受挫

2024 年建行 H 股市值蒸发超 15%,动态市盈率落后同业 2 个百分点,市场对其治理能力表示担忧。

破局路径:从“规模崇拜”到“合规赋能”的三重变革

组织架构再造

推行 “风险官垂直管理”,打破分支机构风控受制于业绩指标的局面;建立违规行为 “熔断机制”,对触碰红线的业务实行一票否决。

科技治理升级

引入区块链技术实现信贷资金全链路穿透式监管,河南分行试点的贷款用途智能合约可在全国推广;搭建员工行为监测 AI 模型,通过账户流水、通讯记录等数据捕捉道德风险。

考核体系重构

降低存贷款规模在 KPI 中的权重,增设合规质量、客户投诉率等非财务指标;对主动暴露风险的分支机构实行 “违规减责”,扭转 “捂盖子” 的文化。

风险警示与行业镜鉴

短期冲击

在严监管常态化的背景下,建行 2025 年可能面临更大的罚金支出,净利润可能进一步受到影响。

中长期挑战

若不能彻底解决 “重业务轻风控” 的问题,建行可能在数字银行、财富管理转型中落后。

行业启示

从建行的案例来看,银行业需避免用短期业绩掩盖风控漏洞,警惕 “上有政策下有对策” 的执行衰减,重构技术驱动的内控体系。

建设银行的 “罚单风暴”,是金融强监管时代的必然结果,也是传统银行转型过程中阵痛的集中体现。当 “大而不倒” 的光环不再,只有将合规内化为核心竞争力,才能在新一轮行业洗牌中立足。对于投资者来说,罚单背后释放的整改信号比短期利空更值得关注,毕竟,刮骨疗毒虽痛苦,但却是重获新生的必经之路。